Por: Francisco Pantigoso Velloso da Silveira, Catedrático de las Universidades del Pacífico, UPC, USS, y UCSUR. Director de la Maestría en tributación de la UPC.

- Como se recuerda, las exoneraciones, incentivos o beneficios tributarios siempre han estado a la palestra de la discusión y de la crítica.

Incluso han sido motivo y razón de debate en sendas campañas pre-electorales, pues esta temática ha derivado a los matices políticos, además de ser aspectos reiteradamente planteados en los foros de especialistas.

Existe un sentimiento casi generalizado que estas figuras no han logrado en nuestro país sus objetivos, y que muchas han sido fruto de “lobbys” y contubernios, fuera del análisis y necesidades técnicamente implementados. Entonces queda la sensación que ha mejorado el bolsillo de algunos y nada más.

Existen en las críticas principios vigentes sobre la “no discriminación” y del respeto a la “igualdad”, pero incluso el TC ha señalado que esa igualdad tiene su excepción en las exoneraciones y demás beneficios, si hay un beneficio público y evidente.

Ante ello, y la necesidad de ciertos cambios, se ha dictado el 22 de enero pasado el Decreto Legislativo (DL) 1522, generándose así agregados a la Norma VII del Título Preliminar del Código Tributario, señalándose en primer lugar que la Exposición de Motivos que sustente una medida de exoneración y demás, debe demostrar como ésta “resulta más eficaz y eficiente respecto a otras opciones de política de gasto público considerando los objetivos propuestos, y la evaluación de que no se generen condiciones de competencia desiguales respecto de contribuyentes que no resulten beneficiados”.

La pregunta que todos se hacen aquí es ¿qué resulta finalmente mejor, una exoneración que se supone ha de incentivar inversiones hacia alguna zona del país o impulsar actividades deprimidas, o esperar “alguna opción de gasto público” que, como sabemos, podría llegar mañana, tarde o nunca?. La eficacia beneficio tributario vs. opción de gasto público debería ser una condición que si no se planteara y justificara, sería causal de nulidad de la norma.

La verdad sea dicha: la mayoría de las exoneraciones no han cumplido su cometido. Basta recordar las exoneraciones para las Zonas altoandinas de la Ley No. 29482 que no generó el acogimiento esperado. Claro, muy interesante y loable (en la teoría) una norma que exonera de tributos las inversiones en ciertas actividades que se desarrollen a más de 2,500 metros; pero, y si la zona no tiene infraestructura adecuada y/o servicios públicos a la mano, de nada sirve promover inversiones bajo incentivos fiscales para esos ámbitos geográficos remotos y olvidados por el Estado mismo.

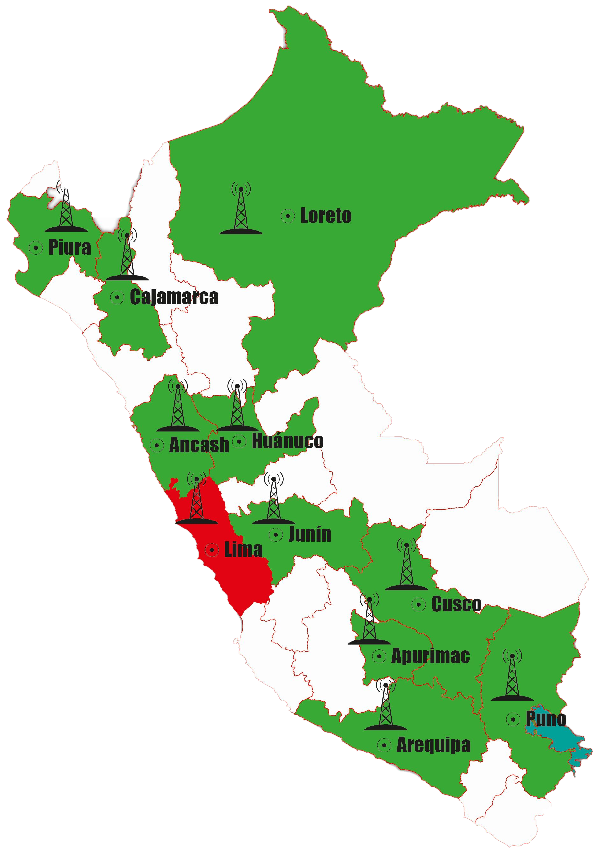

Otro caso icónico es el de las exoneraciones en la Amazonía respecto del IGV, que lo único que se dice que ha generado son monopolios regionales. ¿Realmente con ello, la región amazónica en mención se ha beneficiado?. ¿No es que más bien se ha promovido además una suerte de “contrabando” de bienes de esa región a otras, como ha sucedido con la gasolina?. Las respuestas son evidentes.

El DL en análisis también ha señalado que no deberá concederse exoneraciones, incentivos o beneficios tributarios sobre impuestos selectivos al consumo (ISC), ni sobre bienes o servicios que dañen la salud y/o el medio ambiente, porque claro, eso sería premiar o fomentar a ciertas externalidades negativas. Esto punto suena coherente.

También se señala que el articulado de la propuesta legislativa deberá señalar, de manera clara y detallada, además del objetivo de la medida y los sujetos beneficiarios, “los indicadores, factores y/o aspectos que se emplearán para evaluar el impacto de la exoneración, incentivo o beneficio tributario”. Debería de haberse indicado entonces la periodicidad y publicidad obligatoria de esta evaluación del impacto (a futuro), y las claras o puntuales causales para eliminar el beneficio respectivo, si no se mantienen esos patrones de control.

Se añade finalmente que solo podrán ser beneficiarios de alguna exoneración, incentivo o beneficio tributario, aquellos sujetos que emitan comprobantes de pago electrónicos por la prestación de las actividades económicas que realizan, en tanto estén obligados a ello según la normativa de la SUNAT.

¿Esto no resulta por lo demás discriminatorio?. ¿Se mide al beneficiario por su capacidad de emitir documentos (un tema netamente formal), más que por razones de incentivar una zona o una actividad (tema de fondo)?. Si la razón de ello es facilitar la fiscalización, eso no va de la mano con el espíritu que está detrás de una exoneración, incentivo o beneficio tributario, distorsionando claramente sus fines.

Además, se señala que para toda norma que otorgue exoneraciones, incentivos o beneficios tributarios, la Administración Tributaria se encuentra obligada de publicar en su sede digital, los nombres, razón o denominación social de los beneficiarios, el RUC, y el monto de dichas figuras.

Ahora bien, si el referido monto se encuentra dentro de la reserva tributaria, se añade que deberá de publicarse el dato de manera agrupada. Esta publicación se debe de realizar anualmente, dentro de los noventa (90) días calendario del siguiente año de la fecha de acogimiento o goce de las figuras; tratándose de exoneración, incentivo o beneficio tributarios relacionados con impuestos de periodicidad anual (tipo el IR), la publicación será dentro de los noventa (90) días calendario siguientes a la última fecha de vencimiento de la declaración jurada del impuesto respectivo.

El problema es que el DL permite en su DCT un plazo de hasta dos (2) años para que la Administración genere esa publicación, relacionada a exoneraciones, beneficios e incentivos que hubieran entrado en vigencia antes de 01 de enero de 2020. Tiempo por lo demás muy extenso para los fines y transparencia que se buscan. Recuérdese que una información que no aparece oportuna, no sería una que pudiera tener una buena efectividad y direccionalidad.

En conclusión, algo se ha avanzado en la materia, y ello es plausible. Pero falta que lo normado realmente tenga una aplicación práctica y con buenos resultados de control y seguimiento. Esperemos con fé que se dé ello, por el bien de nuestra salud fiscal. Que no suene más “exoneraciones = solo beneficios para algunos”. Es hora del cambio.