RCR, 14 de febrero 2018.- En las últimas semanas ha salido a la luz información diversa en torno a la actual situación del Banco Agropecuario (Agrobanco), sintetizada en la posibilidad de su cierre “como consecuencia de una cartera de crédito irrecuperable, créditos entregados a agricultores medianos y grandes, en suma, cartera explicada más por corrupción que por cualquier otro componente o análisis técnico”. Argumentos lejanos a la realidad, como se verá más adelante.

Agrobanco no debe cerrar

Se ha hablado de deudas que en conjunto sumarían más de S/. 800 millones y que dos grandes clientes sumaban más de S/. 240 millones, habiendo recibido préstamos a tasas de interés bajas, además. Se ha extraído esta información del período comprendido entre los años 2012 y 2014. Otra información que no es exacta, por decir lo menos.

Se ha señalado además que, saliéndose de su cauce natural, el banco prestó grandes sumas a quienes no debía, forzando políticas, procesos, con el afán de sacar provecho y/o beneficiar a productores no calificados para un crédito. Más de lo mismo.

Básicamente lo señalado en los párrafos precedentes resume los cuestionamientos, y denuncias, no fundamentadas, a la administración que dirigió Agrobanco en la etapa referida anteriormente.

Al respecto, está demás decir que, si la gestión de Agrobanco hubiera estado rodeada por la corrupción, sería mandato de los actuales funcionarios canalizar lo que corresponda con la finalidad de identificar a los presuntos responsables y que reciban las sanciones que correspondan.

Calidad de cartera

Revisando la información pública de Agrobanco, para evaluar la calidad de su cartera, en especial la que corresponde a los grandes préstamos, se observa lo siguiente:

En primer lugar, el deudor más grande, Agrícola Yaurilla, tiene su deuda en dólares, y no en soles. En esa oportunidad, la administración del banco responsable de la operación exigió, como condición de una facilidad crediticia otorgada, que se estructure un fideicomiso de garantías, al menos, para que en caso se produzca un quiebre de pagos, a través de un proceso sumario como lo permite el fideicomiso, el banco realice o venda las garantías y se cobre la deuda.

Es decir, con el nivel de garantías reales -y ciertamente los flujos esperados del negocio- había cómo cobrarse, en un extremo. Sumado a esto, era conocido en el 2016 que la empresa venía haciendo gestiones para incorporar nuevos accionistas con aportes de capital sustantivos, lo que conllevaba el pago de sus obligaciones con Agrobanco.

¿Qué fue de esta operación? ¿Qué ha dicho el deudor? ¿Por qué no se pudo pagar, no la deuda total, sino la parte corriente de ella, dado que se trataba de una operación de mediano plazo? En esta operación el Banco asume el 100 % del riesgo de crédito. Debemos indicar que siendo una operación grande, la misma fue auditada, revisada, por todas las instancias competentes para ello, sin haberse hallado nada irregular.

Con relación a los créditos otorgados a Cultivos Ecológicos del Perú y Sol de Villacurí, ambas operaciones fueron estructuradas desde COFIDE, vía fideicomiso de flujos financieros y de garantías, compartiendo riesgo ambas entidades 50% – 50%, con plena autoridad del banco para ejecutar las garantías sumariamente y cobrar el 100% del capital y los intereses más gastos asociados. Estas operaciones también fueron, mayoritariamente, préstamos en dólares americanos. Considerando que el 2015 el tipo de cambio se elevó en más de 14 %, con lo que la expresión en soles de estas operaciones, más las de todas las otras operaciones en dólares, aumentó.

En realidad, la cantidad en soles creció por tipo de cambio, aproximadamente en 20%, al cierre de diciembre de 2015, según los datos oficiales. Pero la cartera en dólares americanos seguía siendo más o menos la misma, como consecuencia de pagos de obligaciones corrientes ya realizados antes. Al igual que en el primer caso, estas dos operaciones, como muchas otras de esta categoría de créditos, fueron auditadas, revisadas, por todas las instancias competentes para ello, sin haberse hallado nada irregular.

En los años 2016 y 2017 el sol peruano se apreció, con lo cual los montos de deuda en soles, que antes habían subido, bajaron significativamente.

Análisis de operaciones

En todo ese tiempo, con auditorías externas e internas, ad hoc y de parte, siguiendo planes de trabajo de control interno, las operaciones grandes fueron analizadas, y la administración recibió observaciones de los órganos de control, disponiendo que las mismas se atiendan siguiendo procesos y políticas establecidos. Hasta el año 2016, después de más de cuatro años y tres meses de gestión, la administración no recibió como cuestionamiento nada estructural, mucho menos nada asociado a corrupción en las operaciones de crédito.

Las operaciones crediticias, cuya configuración se ha descrito –sería bueno conocer la calidad y nivel de garantías asociadas a éstos créditos- explican una cartera de 200 millones de soles, pero otorgada en dólares americanos mayoritariamente-, con una configuración de garantía sólida para que en caso de quiebre de pagos de la parte corriente, el pago del año, el banco pudiera activar sus mecanismos de cobranza y cobrarse.

No es posible pensar que no haya habido especial preocupación por parte de la administración, de contar con todas las seguridades para situaciones extremas –que sólo se explicarían por un afán de hacer “perro muerto” al banco-, más allá de los flujos de caja, medio de pago natural de las obligaciones. Se debe recibir una explicación puntual de cada préstamo, y finalmente de toda la cartera, para entender qué ha pasado. Cada crédito otorgado debe ser explicado, y no caer en una generalización interesada, a través de listados difundidos en diversos medios y foros.

En esa línea, una compañía puede tener una deuda importante, la que se compromete a pagar en el tiempo siguiendo un calendario de pagos establecido por la entidad financiera, en acuerdo mutuo. Lo que se espera es que se pague es la parte corriente, con el flujo de campañas anuales agrícolas. Eso es lo que se programa.

Además, es posible que también se haya acordado efectuar “retanqueos” o nuevos créditos para capital de trabajo, luego de cumplirse con la obligación programada.

Alterar este programa de pagos, unilateralmente, por cualquiera que sea la motivación –inclusive explicada por una eventual incapacidad de conocer las finanzas corporativas de un banco, y en especial del Agrobanco; o por decisiones políticas del tipo “no a los grandes”- va a conducir irremediablemente a un quiebre de pagos.

Si alguien, más grave aún si es una administración bancaria, va a interrumpir un plan de pagos unilateralmente, debe necesariamente contar con una alternativa financiera, y no precisamente diciendo que “se prestaron tantos millones de soles” (que no lo fueron, sino fueron dólares) en un marco de corrupción, y que el banco esta “fregado por la gestión de tal administración”.

La conclusión: El banco podría estar fregado por “decisiones estratégicas” mal tomadas, de manera errónea, hoy. No se puede pedir que se pague en el corto plazo, lo que se ha programado pagar en el mediano plazo. No hay forma sin exponer a la caja de banco y de la empresa a presiones de flujos no generados.

¿Qué era el Banco Agropecuario el 2016?

Primero: Un banco que había capitalizado utilidades por casi S/. 80 millones, saliendo de una pérdida acumulada histórica de S/. 19 millones, perteneciente al estado peruano y con grado de inversión. Y fue notable la gestión de todos los funcionarios y empleados del banco para que, en un año difícil como el 2015 en todo el sistema financiero nacional, se logre mantener ese óptimo nivel de riesgo.

Segundo: Un Banco con capacidad de endeudamiento internacional, que recibió préstamos de importantes entidades financieras extranjeras.

Tercero: Un Banco que había logrado colocar papeles comerciales en el mercado de capitales del país, por casi 200 millones de soles. Eso y mucho más.

Agrobanco hasta el 2016 era un socio adecuado y buscado por todo el sector agrícola, ganadero, forestal, etc.. Hermano de muchas comunidades nativas y campesinas, a quienes apoyaba con crédito efectivo. También aportaba recursos a productores cafetaleros, cacaoteros, algodoneros, maiceros, con muchas dificultades y contratiempos, por tratarse de un banco de fomento con un riesgo mayor a la media del sistema financiero. Para muestra un botón: el impacto del clima en el 2015-2016 en la zona de Villacurí.

Indicadores de desempeño.

Más allá de una cartera de alto riesgo –por el carácter propio de sus clientes- que venía creciendo por una cartera refinanciada vencida, pero, problema para el cual se contaba con una estrategia y una estructura sólida de normalización de créditos; los indicadores de solvencia, liquidez y rentabilidad, eran todos positivos. En particular, el banco contaba con una ratio de capital global a un nivel del 20 %, el doble del requerido por el regulador.

Además, tenía como política un ratio de cobertura, o provisiones por mala deuda, de 175% por cada sol en cartera vencida. Liquidez en soles y en dólares por encima de los niveles requeridos por la SBS, en un contexto prudencial. No obstante que contaba con un amplio margen para hacer negocios, vía ratio de capital global, el 2015 el banco solicitó a su accionista un incremento de capital de S/. 150 millones, para reforzar su posición económica y financiera.

Ese aporte de capital se efectivizó el 2016, con lo cual el capital del Banco bordeó los S/. 500 millones de soles. Una verdadera fortaleza.

Cabe mencionar que en el primer trimestre del 2016, se venía evaluando la emisión de bonos corporativos por US$ 200 millones en la Bolsa de Valores de Nueva York; y también que hasta el tercer trimestre de ese año presentó resultados positivos.

Sin embargo, el aporte de capital de julio 2016 fue tomado por la nueva administración como parte de una gestión para cambiar el enfoque estratégico del Banco, poniendo el foco, según ellos, más en agricultores de base. Ello era reiterativo, porque si había algo que se trabajó bien, era la presencia efectiva del Banco en el segmento de pequeños agricultores, a lo largo y ancho del país.

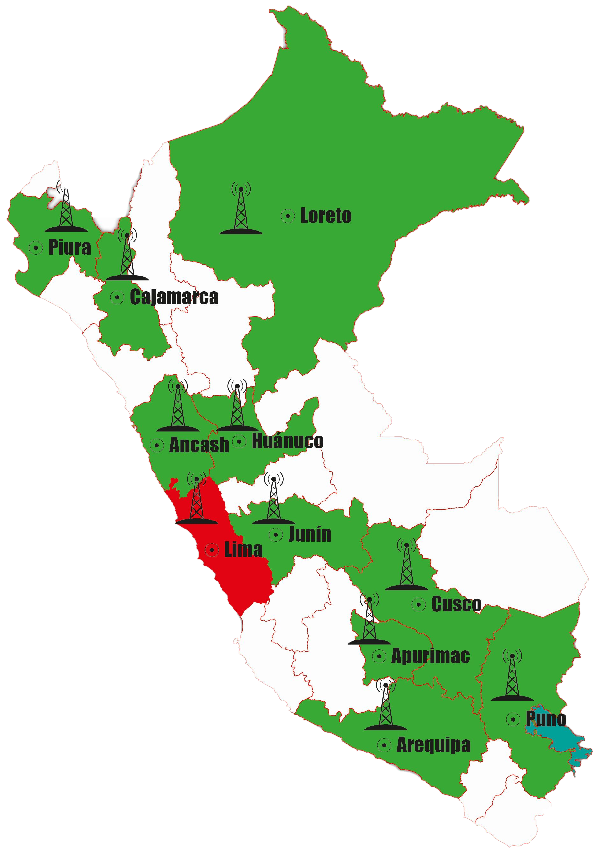

Ello se evidencia mirando el número de clientes agricultores individuales y en asociatividad, los cultivos financiados, las localidades donde atendía, para entender que el Banco había logrado tener una presencia efectiva, ya sea con recursos propios, provenientes de deuda, o recursos del Fondo Agroperú. Como grandes números, el banco a mayo de 2016 registraba colocaciones directas por casi S/. 1,700 millones de soles, con un patrimonio de menos de S/. 400 millones.

Se ha dicho que por atender a grandes agricultores el banco había dejado de hacerlo en la base. En cuatro años desde el 2012 hasta el 2015 el Banco había crecido de 20 mil a casi 80 mil agricultores con créditos. Sumaba a estas cifras otros S/. 400 millones de soles de cartera gestionada para el fondo Agroperú, con 20,000 productores con crédito.

Reestructuración de pasivos

Desde principios del año 2016 el banco venía trabajando intensamente para reestructurar sus pasivos, vía créditos con la banca extranjera, mercado de capitales local y emisión de bonos corporativos. De manera planificada, con la anticipación necesaria. Todos los actores externos e internos relacionados a estas operaciones de finanzas corporativas estaban convencidos de las fortalezas del Banco Agropecuario para lograr las metas financieras propuestas.

Más de cuatro años de trabajo intenso, de un equipo de profesionales peruanos provenientes de universidades nacionales, con una superlativa capacidad para conocer la dura realidad de un sector que siempre será percibido como de alto riesgo, con trabajo comprometido para asegurar los flujos de pagos, en condiciones climáticas adversas.

Necesaria explicación

¿Qué ha pasado con Agrobanco? ¿Corrupción? ¿Incompetencia? Sería bueno conocer las decisiones que se tomaron desde el año 2016. El Perú agrario se merece una muy buena explicación. Repetimos: Lucha contra la corrupción con todo, y todas las de la ley. Pero frente a la mala gestión también debe haber una valoración. No es posible que en términos prácticos en un año se haya tirado por la borda todo el trabajo de un equipo comprometido con la realidad agraria peruana.

Se deben más explicaciones. En especial, de las administraciones recientes, más que listados de créditos a grandes agricultores. Se empezó diciendo S/. 800 millones, hoy ya bajó a menos de S/. 500 millones.

Finalmente, por ahora, debe indicarse que los créditos mayoristas otorgados lo fueron siguiendo todos los procesos, procedimientos, políticas de apetito y tolerancia al riesgo. Y todo ello se refleja en Planes Estratégicos Institucionales y en Planes Operativos Anuales. Nada sustantivo o estructural se hizo como consecuencia de la brillantez de iluminados, que pensaron que dirigir al Banco Agropecuario era fácil. Aquellos que estuvieron en la época de crecimiento del banco, hoy muchos desvinculados por las administraciones recientes, pueden dar fe de lo contrario. Se trata de un tremendo reto, permanente.

¿Por qué se le hizo daño al banco? Hacia finales del 2016, insólitamente, la propia entidad saca una nota diciendo que había empezado la purga en el Agrobanco por manejos irregulares. Nota que ignoraba por completo las reglas de un banco que operaba en el mercado de capitales. Ciertamente, al día siguiente, el propio banco tuvo que desmentir con una comunicación oficial dirigida al regulador tamaño despropósito, indicando que no era cierto lo que se decía y que, además, las finanzas corporativas estaban sólidas. Señal de nuevos y raleados vientos.